Las compras anticipadas de trigo caen a un mínimo en 7 años

(NAP) La siembra de trigo avanza, y aunque las estimaciones sugieren que la producción de la próxima campaña repuntaría luego de la desastrosa campaña actual, los números de la comercialización de la nueva cosecha que comienza en diciembre se encuentran lejos de las cifras que se alcanzaron en años anteriores.

(NAP) La siembra de trigo avanza, y aunque las estimaciones sugieren que la producción de la próxima campaña repuntaría luego de la desastrosa campaña actual, los números de la comercialización de la nueva cosecha que comienza en diciembre se encuentran lejos de las cifras que se alcanzaron en años anteriores.

Según informó la Secretaría de Agricultura, Ganadería y Pesca (SAGyP), la siembra del cereal para la campaña 2023/24 estaría muy cerca de completarse, y el avance sobre el área proyectada sería del 98% en el total del país.

En Córdoba, Santa Fe, Entre Ríos y La Pampa la siembra se encuentra finalizada, mientras que en Buenos Aires resta sembrarse el 4% del área proyectada, donde se espera la posible ocurrencia de lluvias para sembrar lo estimado.

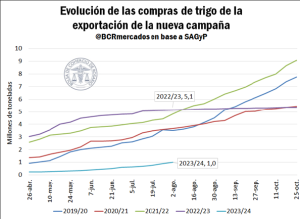

Respecto de la evolución de la comercialización de trigo para la nueva campaña, los datos más recientes indican que industria y exportación se han alzado con apenas 1,0 Mt a la fecha, un 6% de la producción estimada de 15,6 Mt. Este número resulta llamativo si se lo compara con años anteriores.

Para igual período de 2022, por ejemplo, las compras acumuladas de trigo para la nueva campaña ascendían a 5,1 Mt, un 45% de la producción total.

Pese a que este porcentaje es alto ya que no se preveía una caída tan abrupta en la producción como consecuencia de la sequía, para igual período de años anteriores, las compras de trigo de la nueva campaña sumaban el 20% de la producción. Este año los comerciantes se muestran más cautelosos de cara a campaña próxima.

De las 1,0 Mt de trigo que ya se encuentran comercializadas, casi el total de las mismas son ventas realizadas a la exportación, las cuales se muestran en su nivel más bajo desde 2016.

En el siguiente gráfico se observa la evolución de las compras anticipadas del sector exportador de trigo, donde se destaca una disminución del 81% en los negocios de este año con respecto a igual período de 2022.

Sin embargo, aunque los operadores se realizan con cautela, por la incertidumbre generada luego del brutal golpe de la sequía a la campaña actual, durante las últimas tres semanas se observó un mayor dinamismo en el comercio y se registró más del 30% del total de las operaciones.

De las 1,0 Mt de ventas de trigo de la nueva campaña a la exportación, el 53,2% son operaciones con precio por fijar. Este porcentaje difiere notoriamente de los datos de años anteriores y se muestra alto en relación a ellos, lo que demuestra nuevamente la incertidumbre de los operadores en cuanto a los precios y las condiciones de la producción para la campaña próxima.

Con relación a las operaciones de exportación de la campaña en curso, se evidencia una caída en la participación argentina dentro del total de compras de importación Brasil.

Durante los últimos años, alrededor del 90% de las importaciones brasileras de trigo acumuladas durante los primeros siete meses de cada año eran de origen argentino. Esta participación, sin embargo, cayó al 62% en 2023. Como compensación, Brasil importó 377.000 toneladas de origen uruguayo, y casi 381.000 toneladas desde Rusia por primera vez en más de una década.

Contexto internacional

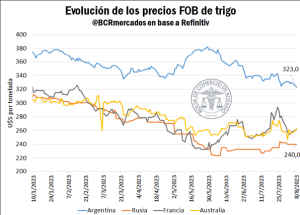

Esta caída en las ventas al exterior se inserta en un contexto internacional en el cual los precios se mostraron estables durante la última semana. Luego de la fuerte alza tras la salida de Rusia del acuerdo de granos del Mar Negro y los ataques rusos y ucranianos a puertos de exportación del cereal, el mercado comenzó a ponderar la alta competitividad de Rusia en el mercado, lo que logró contener los precios.

Por su parte, India afirmó este miércoles que liberará 5 Mt de trigo de sus reservas para estabilizar los precios, mientras que Ucrania anunció el jueves un “corredor humanitario” para permitir que los buques de carga atrapados en sus puertos naveguen hacia el Mar Negro.

En este marco, el siguiente gráfico muestra los precios FOB de los principales países exportadores de trigo, en el que se observa que los precios FOB de trigo de Argentina se encuentran ampliamente por encima de los precios FOB de los demás países exportadores.

Se destaca, la gran competitividad del cereal ruso que según los últimos datos disponibles cotiza a un precio de U$S 83 dólares por tonelada menor que el trigo argentino.

Los elevados precios actuales de exportación de Argentina, afectados por los bajos volúmenes de trigo de la campaña actual y por la época del año en la que nos encontramos, están generando un claro impacto en las comercializaciones con el exterior(Noticias AgroPecuarias).